MTIR sponsor

이번 전환청구로 2021년 5월 초록뱀미디어가 발행한 전환우선주는 모두 보통주로 전환이 완료됐으며, 잔여 전환우선주는 없다.

초록뱀미디어는 국제회계기준(K-IFRS)에 따라 그동안 전환우선주를 부채로 인식해 왔다. 실제 현금유출은 발생하지 않는 장부상 손실인 '파생금융상품평가손실'로 재무적 부담이 가중됐다. 이번 전환우선주 전환으로 부채가 감소하고 자본은 증가해 재무 건전성이 한층 강화될 전망이다.

초록뱀미디어 관계자는 "올해 역대 최대 드라마 라인업으로 본원사업에서의 탄탄한 실적 성장과 함께 이번 전환우선주 전환으로 펀더멘탈 개선 효과가 기대된다"라고 말했다.

초록뱀미디어는 지난달 책임경영 강화 및 주주가치 제고를 위해 총 300억원 규모의 제10회차 전환사채 물량을 전량 해소했다. 초록뱀미디어는 지난 7월 기자회견을 통해 밝힌 그룹 차원의 구체적 쇄신 활동을 꾸준히 진행 중이다.

![영하 13도, 길냥이 죽음 막을…'얼지 않는 물그릇'[남기자의 체헐리즘]](https://thumb.mt.co.kr/10/2024/01/2024012701364573421_1.jpg/dims/resize/100x/optimize)

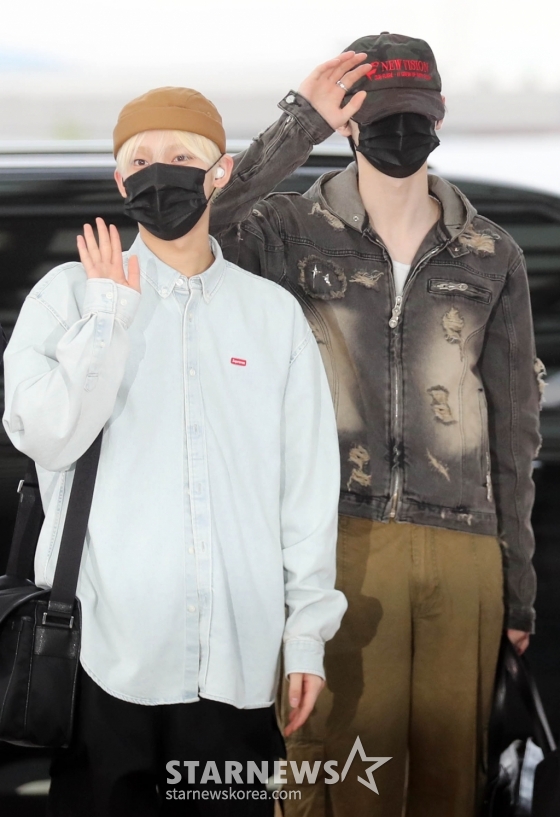

![남편 잘못 둔 죄?..장신영→박한별, 사생활 논란에 직격타 [스타이슈]](https://thumb.mtstarnews.com/05/2024/07/2024072515270579438_1.jpg)

!["63% 압승"정확히 예상한 한동훈의 남자 "어떻게 알았냐 하면..."[터치다운the300]](https://i1.ytimg.com/vi/0npMylLprmA/hqdefault.jpg)

![AI가 지휘하는 미래 전쟁 서막 열렸다 [PADO 편집장의 '미국 대 미국']](https://i1.ytimg.com/vi/DySogexb4-Y/hqdefault.jpg)

![총기 피격 후 '힐빌리' 밴스 내세운 트럼프에 민주당 대안은? [PADO 편집장의 '미국 대 미국']](https://i1.ytimg.com/vi/xrXgpyw9pu4/hqdefault.jpg)

!["특검법, 한동훈 대세론에 영향 없어...받아야 尹 지지율 오른다" [터치다운the300]](https://i4.ytimg.com/vi/WhDxy91d7hE/hqdefault.jpg)

![원희룡 "채상병 특검하면 탄핵…한동훈 막아야 대통령 지킨다" [터치다운the300] | 국민의힘 전당대회 특집](https://i3.ytimg.com/vi/n7opGc1eDkk/hqdefault.jpg)

![중남미 출신 히스패닉이 트럼프 지지? 미국 정치, 문화 지형 바뀐다 [PADO 편집장의 '미국 대 미국']](https://i3.ytimg.com/vi/Vbhbt9BXB_M/hqdefault.jpg)

![나경원의 남자 "한동훈 대표? 결선투표 가면 뒤집힌다" [터치다운the300] | 국민의힘 전당대회 특집](https://i3.ytimg.com/vi/zVqbETClIow/hqdefault.jpg)

!["한동훈 아니었네"...청와대 출신 정치인이 본 드라마 '돌풍' [터치다운the300] | 이슈터치](https://i4.ytimg.com/vi/gwoptRokfy8/hqdefault.jpg)